От плантаций до переработки: что ждет рынок какао в 2023 году

20 февраля 2023

От плантаций до переработки: что ждет рынок какао в 2023 году

Практически любая фабрика, использующая в производстве какао-продукты, зависит от благополучия таких стран, как Кот-д’Ивуар и Гана. Фермеры этих государств обеспечивают более 50% мировой урожайности какао-бобов. А значит погодные условия, экономическая и политическая обстановки Кот-д’Ивуара и Ганы во многом определяют стоимость какао. Однако это не единственные факторы, влияющие на итоговую цену. Не нужно забывать про объемы переработки и экспорта, а также котировки Лондонской и Нью-Йоркской Бирж, где какао-бобы торгуются не хуже золота или ценных бумаг. Попробуем спрогнозировать, что ждет в 2023 году один из самых сладких рынков, проанализировав влияющие на стоимость какао показатели.

УРОЖАЙНОСТЬ

Сельскохозяйственный период для какао-бобов начинается в октябре одного года, а завершается в сентябре следующего. Мировое производство культуры, по данным ежеквартального бюллетеня ICCO (International Cocoa Organization), в периоде 2021/2022 г. снизилось на 8% с 5, 242 млн тонн до 4, 823 млн тонн.

В Кот-д’Ивуаре отрицательную динамику спровоцировали неблагоприятные погодные условия. Согласно ежемесячному отчету ICCO, падение объемов на октябрь 2022 года составило 26,4% относительно АППГ. Разрыв увеличивался от месяца к месяцу: еще в июле разница составляла лишь 4%.

В Гане же сошлось сразу несколько факторов. Во-первых, вирусная болезнь, которая поражала какао-деревья. А, во-вторых, инфляция в 46% и падение седи (валюта Ганы) спровоцировали развитие контрабанды, реальный вред которой подсчитать практически невозможно. Однако, по официальным данным ICCO, производство какао-культур в Гане сократилось на 6%.

Если говорить про актуальный сельскохозяйственный период, то стоит отметить, что он начался с формирования благоприятных условий. Погода приближается к нормальной: интенсивность дождей на территориях западной Африки постепенно подходит к средним, комфортным для сельского хозяйства значениям. Хотя в регионах скорость смены климатических условий разная. Например, в Кот-д’Ивуаре сезон дождей уже в ноябре 2022 года был близок к завершению, что дало фермерам возможность приступить к сушке и транспортировке сырья, наверстыванию упущенных объемов.

Судя по результатам за первые месяцы нового сельскохозяйственного периода, который стартовал 1 октября 2022 года, благоприятные погодные условия приносят свои плоды. По данным ICCO, по состоянию на 11 декабря 2022 года в Кот-д’Ивуаре совокупные поставки какао-бобов в порты выросли на 10% к АППГ, на период 8 января 2023 года объем достигал уже 1,346 млн тонн, что на 11,6% больше АППГ.

Есть и своя ложка дегтя. Международная организация по какао (ICCO) высказывает опасения относительно болезни какао-деревьев, которую могли спровоцировать прошедшие обильные дожди. Оправданы эти страхи или нет покажет время.

Однако, если говорить о годовых объемах урожайности, согласно прогнозу Global Sourcing Hub of Food & Agriculture, мировое производство какао-бобов должно вырасти из-за сложившихся климатических условий: +5% к объему в Кот-д’Ивуаре, +18% к результату Ганы. Уже на первых этапах сбора урожая в сезоне 2022/2023 был зафиксирован рост объемов.

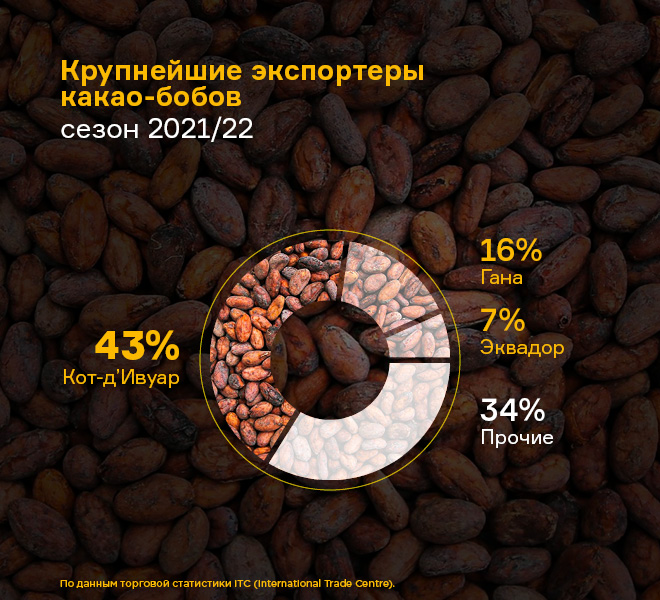

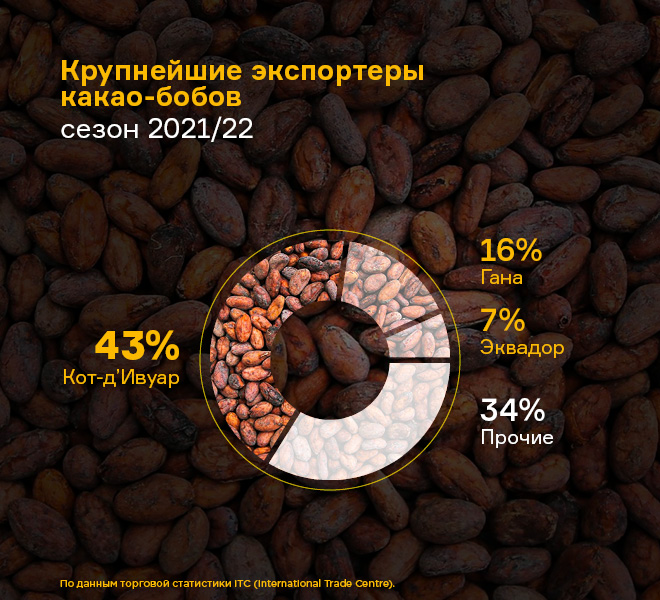

В вопросах экспорта лидерство ожидаемо принадлежит странам Африки. Более 60% рынка занимают Кот-д’Ивуар, Гана и Эквадор.

В предыдущем сельскохозяйственном сезоне на фоне падения урожайности можно было наблюдать рост экспортной стоимости по сравнению с аналогичным отчетным периодом: Кот-д’Ивуар — с 3 629 млн долл. до 4 734 млн долл., Гана — с 1 473 млн долл. до 1 799 млн долл1.

В новом сезоне на фоне роста урожайности ожидалось увеличение объемов экспорта, однако произошла ровно противоположная ситуация. По данным последнего отчета ICCO, объемы экспорта из Кот-д’Ивуара в первые два месяца с начала сезона 2022/2023 сократились на 47% с 186,8 тыс. тонн до 99,9 тыс. тонн в сравнении с АППГ. Такое рекордное падение было спровоцировано забастовкой перевозчиков, которая не позволила вывезти какао-бобы из страны.

Осложняет ситуацию конфликт между западноафриканскими странами (Кот-д’Ивуаром, Ганой) и какао-промышленностью (транснациональными шоколадными компаниями и ритейлерами). Разногласия касаются надбавочной стоимости на сырье, которая должна закладываться в цену какао-бобов и увеличивать доходы африканских фермеров. Сейчас какао-промышленность стремится сократить закупки в Кот-д’Ивуаре и Гане и использует европейские запасы какао, которые, конечно, не вечны.

ФЬЮЧЕРСЫ НА КАКАО-БОБЫ И ИХ СТОИМОСТЬ

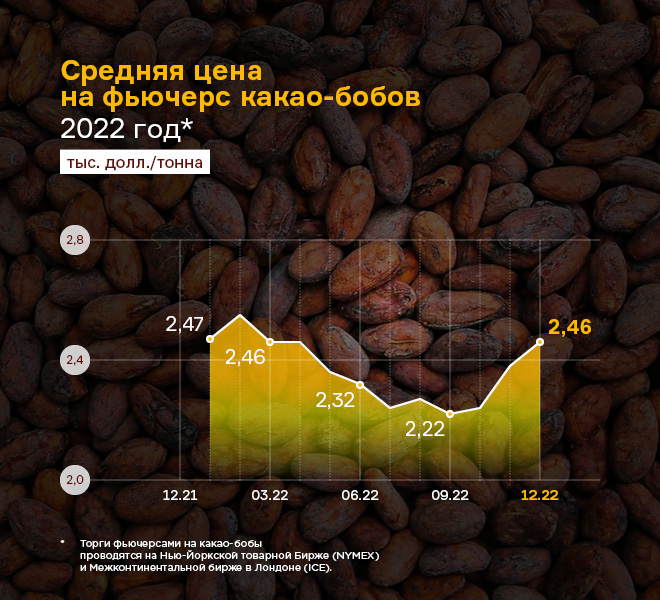

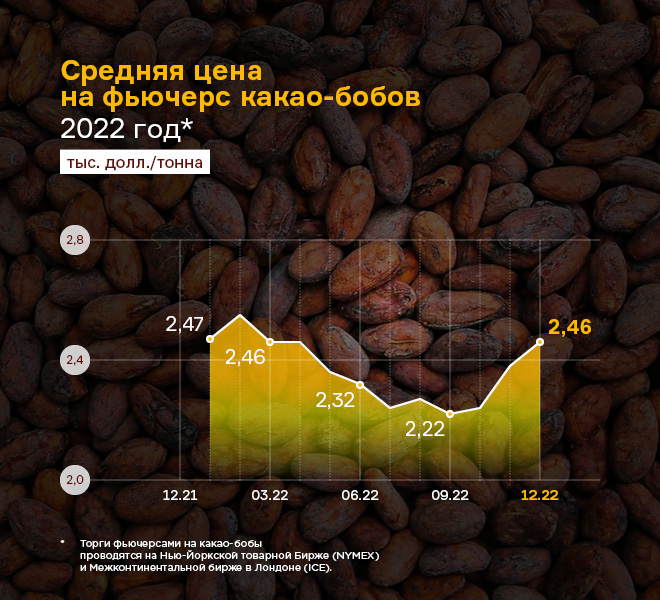

Торги фьючерсами на какао-бобы проводятся на Нью-Йоркской товарной Бирже (NYMEX) и Межконтинентальной бирже в Лондоне (ICE). В 2022 году на каждой из них можно было наблюдать достаточно интенсивную волатильность цен.

Так, в конце 2021 года фиксировалось рекордное повышение, которое было спровоцировано восстановлением рынка после COVID-19 и ростом потребления шоколада на фоне этого процесса. Стоимостный пик был достигнут в феврале 2022 года, однако его сменило резкое падение. События, произошедшие на политической арене, осложнили экономическую ситуацию и снова понизили спрос. Нехватка предложения из-за проблем внутри крупнейших государств, инфляционное давление, снижение покупательской способности тянули цены на какао-бобы вниз вплоть до конца сельскохозяйственного сезона 2021/2022.

Неплохое начало нового с/х-сезона, а также разногласия между Кот-д’Ивуаром, Ганой и какао-промышленностью относительно надбавочной стоимости на сырье вновь подтолкнули цены к росту. Уже к декабрю средняя цена на фьючерс какао-бобов достигла уровня в 2 456$/т, что на 10,5% превышает минимальную стоимость, устоявшуюся в сентябре 2022 года. Из-за того, что сейчас какао-промышленность активно использует не урожай нового сезона, а запасы какао-бобов, за которые ведется активная конкуренция, есть риск того, что в ближайшие месяцы мы увидим новые ценовые скачки.

ПЕРЕРАБОТКА КАКАО-БОБОВ

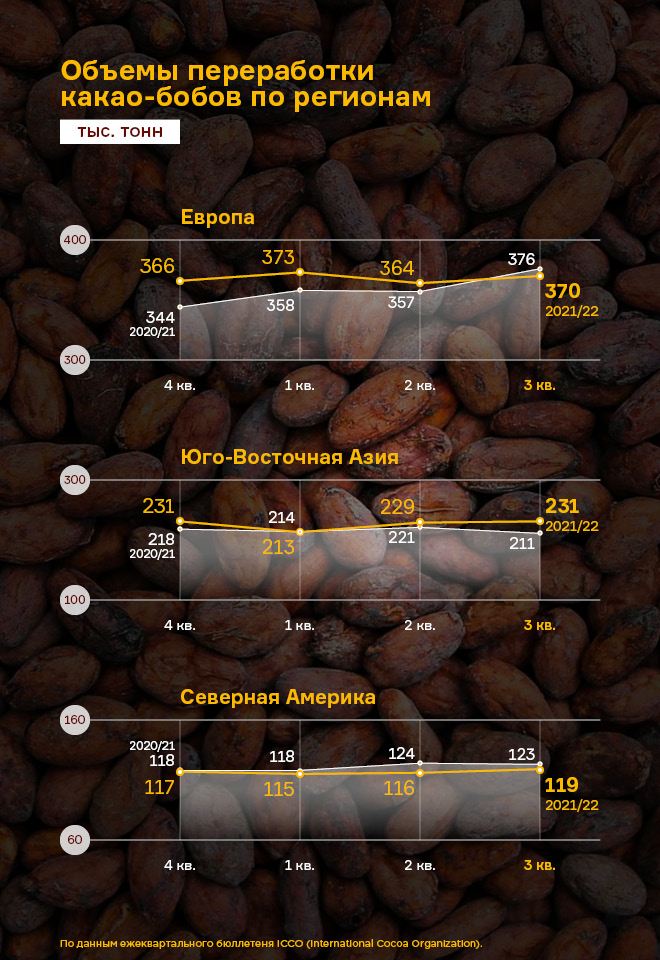

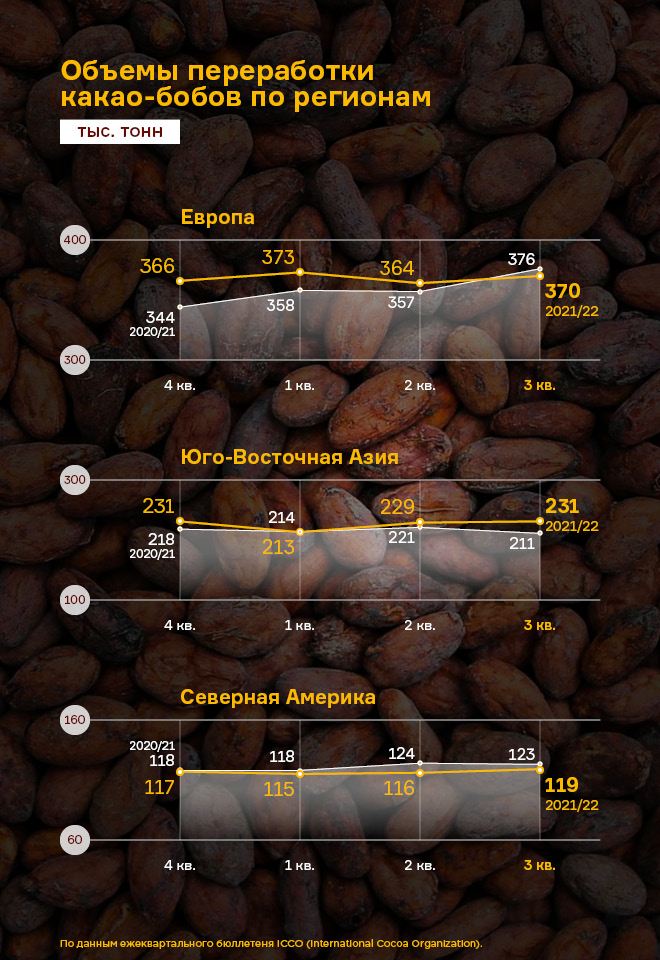

Несмотря на снижения объемов мирового урожая в сезоне 2021/2022 годов, переработка какао-бобов увеличилась на 2% к АППГ с 4, 981 до 5, 081 млн тонн. Причины разнонаправленной динамики — продолжительное время хранения какао-бобов, позволяющее делать их запасы.

ICCO в своем ежемесячном отчете опубликовало статистику по регионам, которые оказали наибольшее влияние на изменение величины переработки. Так, совокупный объем в Европе увеличился почти на 3% в с/х сезоне 2021/2022 (с/х сезон начинается в октябре одного года, а завершается в сентябре следующего), в Юго-Восточной Азии рост составил 5%, а Северная Америка несколько отстала и показала регресс в 3,5% с 483 тыс. тонн до 466 тыс. тонн.

В новом сельскохозяйственном сезоне, скорее всего, рынок переработки настигнет снижение объёмов. Отставание началось с октября 2022 года, одна из причин — рост стоимости энергоресурсов в Европе. Для Юго-Восточной Азии проблема высоких затрат на энергию также актуальна, более того, часть перерабатывающих заводов там закрывается.

В имеющихся обстоятельствах у Африки есть шанс наверстать позиции и занять видное место не только в вопросах выращивания и экспорта, но и переработки какао-бобов. По данным Swiss Platform for Sustainable Cocoa, в сезоне 2020/2021 доля африканских стран находилась на уровне 20%, они немногим уступили Северной Америке и не смогли войти в тройку лидеров. Однако наличие морских месторождений газа может стать весомым в сегодняшних реалиях преимуществом и позволить африканским государствам обойти конкурентов. На сколько успешно они смогут развить направление на своих территориях, позволит ли это избежать мирового снижения объемов переработки, увидим в конце сельскохозяйственного сезона.

КАКОВ ИТОГ?

Имея позитивные прогнозы по росту урожайности какао-бобов, рынок столкнулся с парадоксальной вероятностью дефицита продукции. Если потребление какао не сократится из-за внешних факторов, то, скорее всего, данного прогноза избежать не удастся. Ведь большинство производителей шоколада и кондитерские предприятия закупают не какао-бобы, а переработанный продукт: какао тертое или какао-масло. А объемы переработки, которые хоть и увеличились на 2% в сезоне 2021/2022, вероятно, в ближайшее время пойдут на спад.

Конфликты на фоне надбавочной стоимости на сырье между странами западной Африки и какао-промышленностью также осложняют ситуацию, провоцируя транснациональные шоколадные компании и ритейлеров использовать не урожай сезона 2022/2023, а истощаемые запасы прошлых лет. Такое положение дел, в свою очередь, существенно влияет на биржевые торги, создает риск того, что цены на фьючерсы какао-бобов будут расти, демонстрируя новые рекорды.

Безусловно, изменения глобальных рынков затронут локальных и розничных производителей шоколада и кондитерских изделий, предприятия сферы Horeca, повлияв на стоимость как какао-бобов, так и переработанной продукции (масла-какао и какао тертого). С учетом внешних факторов популярность набирает увеличение покрытия по контрактам: то есть заключение договоров с поставщиками какао-продукции на длительное время с фиксацией итоговой цены, либо рейшио*.

*Рейшио — коэффициент, который устанавливает производитель. Он включает в себя стоимость переработки и логистику.

[1] По данным торговой статистики ITC (International Trade Centre)

Автор статьи: Петр Новак в соавторстве с Юнисервис Капитал

Практически любая фабрика, использующая в производстве какао-продукты, зависит от благополучия таких стран, как Кот-д’Ивуар и Гана. Фермеры этих государств обеспечивают более 50% мировой урожайности какао-бобов. А значит погодные условия, экономическая и политическая обстановки Кот-д’Ивуара и Ганы во многом определяют стоимость какао. Однако это не единственные факторы, влияющие на итоговую цену. Не нужно забывать про объемы переработки и экспорта, а также котировки Лондонской и Нью-Йоркской Бирж, где какао-бобы торгуются не хуже золота или ценных бумаг. Попробуем спрогнозировать, что ждет в 2023 году один из самых сладких рынков, проанализировав влияющие на стоимость какао показатели.

УРОЖАЙНОСТЬ

Сельскохозяйственный период для какао-бобов начинается в октябре одного года, а завершается в сентябре следующего. Мировое производство культуры, по данным ежеквартального бюллетеня ICCO (International Cocoa Organization), в периоде 2021/2022 г. снизилось на 8% с 5, 242 млн тонн до 4, 823 млн тонн.

В Кот-д’Ивуаре отрицательную динамику спровоцировали неблагоприятные погодные условия. Согласно ежемесячному отчету ICCO, падение объемов на октябрь 2022 года составило 26,4% относительно АППГ. Разрыв увеличивался от месяца к месяцу: еще в июле разница составляла лишь 4%.

В Гане же сошлось сразу несколько факторов. Во-первых, вирусная болезнь, которая поражала какао-деревья. А, во-вторых, инфляция в 46% и падение седи (валюта Ганы) спровоцировали развитие контрабанды, реальный вред которой подсчитать практически невозможно. Однако, по официальным данным ICCO, производство какао-культур в Гане сократилось на 6%.

Если говорить про актуальный сельскохозяйственный период, то стоит отметить, что он начался с формирования благоприятных условий. Погода приближается к нормальной: интенсивность дождей на территориях западной Африки постепенно подходит к средним, комфортным для сельского хозяйства значениям. Хотя в регионах скорость смены климатических условий разная. Например, в Кот-д’Ивуаре сезон дождей уже в ноябре 2022 года был близок к завершению, что дало фермерам возможность приступить к сушке и транспортировке сырья, наверстыванию упущенных объемов.

Судя по результатам за первые месяцы нового сельскохозяйственного периода, который стартовал 1 октября 2022 года, благоприятные погодные условия приносят свои плоды. По данным ICCO, по состоянию на 11 декабря 2022 года в Кот-д’Ивуаре совокупные поставки какао-бобов в порты выросли на 10% к АППГ, на период 8 января 2023 года объем достигал уже 1,346 млн тонн, что на 11,6% больше АППГ.

Есть и своя ложка дегтя. Международная организация по какао (ICCO) высказывает опасения относительно болезни какао-деревьев, которую могли спровоцировать прошедшие обильные дожди. Оправданы эти страхи или нет покажет время.

Однако, если говорить о годовых объемах урожайности, согласно прогнозу Global Sourcing Hub of Food & Agriculture, мировое производство какао-бобов должно вырасти из-за сложившихся климатических условий: +5% к объему в Кот-д’Ивуаре, +18% к результату Ганы. Уже на первых этапах сбора урожая в сезоне 2022/2023 был зафиксирован рост объемов.

В вопросах экспорта лидерство ожидаемо принадлежит странам Африки. Более 60% рынка занимают Кот-д’Ивуар, Гана и Эквадор.

В предыдущем сельскохозяйственном сезоне на фоне падения урожайности можно было наблюдать рост экспортной стоимости по сравнению с аналогичным отчетным периодом: Кот-д’Ивуар — с 3 629 млн долл. до 4 734 млн долл., Гана — с 1 473 млн долл. до 1 799 млн долл1.

В новом сезоне на фоне роста урожайности ожидалось увеличение объемов экспорта, однако произошла ровно противоположная ситуация. По данным последнего отчета ICCO, объемы экспорта из Кот-д’Ивуара в первые два месяца с начала сезона 2022/2023 сократились на 47% с 186,8 тыс. тонн до 99,9 тыс. тонн в сравнении с АППГ. Такое рекордное падение было спровоцировано забастовкой перевозчиков, которая не позволила вывезти какао-бобы из страны.

Осложняет ситуацию конфликт между западноафриканскими странами (Кот-д’Ивуаром, Ганой) и какао-промышленностью (транснациональными шоколадными компаниями и ритейлерами). Разногласия касаются надбавочной стоимости на сырье, которая должна закладываться в цену какао-бобов и увеличивать доходы африканских фермеров. Сейчас какао-промышленность стремится сократить закупки в Кот-д’Ивуаре и Гане и использует европейские запасы какао, которые, конечно, не вечны.

ФЬЮЧЕРСЫ НА КАКАО-БОБЫ И ИХ СТОИМОСТЬ

Торги фьючерсами на какао-бобы проводятся на Нью-Йоркской товарной Бирже (NYMEX) и Межконтинентальной бирже в Лондоне (ICE). В 2022 году на каждой из них можно было наблюдать достаточно интенсивную волатильность цен.

Так, в конце 2021 года фиксировалось рекордное повышение, которое было спровоцировано восстановлением рынка после COVID-19 и ростом потребления шоколада на фоне этого процесса. Стоимостный пик был достигнут в феврале 2022 года, однако его сменило резкое падение. События, произошедшие на политической арене, осложнили экономическую ситуацию и снова понизили спрос. Нехватка предложения из-за проблем внутри крупнейших государств, инфляционное давление, снижение покупательской способности тянули цены на какао-бобы вниз вплоть до конца сельскохозяйственного сезона 2021/2022.

Неплохое начало нового с/х-сезона, а также разногласия между Кот-д’Ивуаром, Ганой и какао-промышленностью относительно надбавочной стоимости на сырье вновь подтолкнули цены к росту. Уже к декабрю средняя цена на фьючерс какао-бобов достигла уровня в 2 456$/т, что на 10,5% превышает минимальную стоимость, устоявшуюся в сентябре 2022 года. Из-за того, что сейчас какао-промышленность активно использует не урожай нового сезона, а запасы какао-бобов, за которые ведется активная конкуренция, есть риск того, что в ближайшие месяцы мы увидим новые ценовые скачки.

ПЕРЕРАБОТКА КАКАО-БОБОВ

Несмотря на снижения объемов мирового урожая в сезоне 2021/2022 годов, переработка какао-бобов увеличилась на 2% к АППГ с 4, 981 до 5, 081 млн тонн. Причины разнонаправленной динамики — продолжительное время хранения какао-бобов, позволяющее делать их запасы.

ICCO в своем ежемесячном отчете опубликовало статистику по регионам, которые оказали наибольшее влияние на изменение величины переработки. Так, совокупный объем в Европе увеличился почти на 3% в с/х сезоне 2021/2022 (с/х сезон начинается в октябре одного года, а завершается в сентябре следующего), в Юго-Восточной Азии рост составил 5%, а Северная Америка несколько отстала и показала регресс в 3,5% с 483 тыс. тонн до 466 тыс. тонн.

В новом сельскохозяйственном сезоне, скорее всего, рынок переработки настигнет снижение объёмов. Отставание началось с октября 2022 года, одна из причин — рост стоимости энергоресурсов в Европе. Для Юго-Восточной Азии проблема высоких затрат на энергию также актуальна, более того, часть перерабатывающих заводов там закрывается.

В имеющихся обстоятельствах у Африки есть шанс наверстать позиции и занять видное место не только в вопросах выращивания и экспорта, но и переработки какао-бобов. По данным Swiss Platform for Sustainable Cocoa, в сезоне 2020/2021 доля африканских стран находилась на уровне 20%, они немногим уступили Северной Америке и не смогли войти в тройку лидеров. Однако наличие морских месторождений газа может стать весомым в сегодняшних реалиях преимуществом и позволить африканским государствам обойти конкурентов. На сколько успешно они смогут развить направление на своих территориях, позволит ли это избежать мирового снижения объемов переработки, увидим в конце сельскохозяйственного сезона.

КАКОВ ИТОГ?

Имея позитивные прогнозы по росту урожайности какао-бобов, рынок столкнулся с парадоксальной вероятностью дефицита продукции. Если потребление какао не сократится из-за внешних факторов, то, скорее всего, данного прогноза избежать не удастся. Ведь большинство производителей шоколада и кондитерские предприятия закупают не какао-бобы, а переработанный продукт: какао тертое или какао-масло. А объемы переработки, которые хоть и увеличились на 2% в сезоне 2021/2022, вероятно, в ближайшее время пойдут на спад.

Конфликты на фоне надбавочной стоимости на сырье между странами западной Африки и какао-промышленностью также осложняют ситуацию, провоцируя транснациональные шоколадные компании и ритейлеров использовать не урожай сезона 2022/2023, а истощаемые запасы прошлых лет. Такое положение дел, в свою очередь, существенно влияет на биржевые торги, создает риск того, что цены на фьючерсы какао-бобов будут расти, демонстрируя новые рекорды.

Безусловно, изменения глобальных рынков затронут локальных и розничных производителей шоколада и кондитерских изделий, предприятия сферы Horeca, повлияв на стоимость как какао-бобов, так и переработанной продукции (масла-какао и какао тертого). С учетом внешних факторов популярность набирает увеличение покрытия по контрактам: то есть заключение договоров с поставщиками какао-продукции на длительное время с фиксацией итоговой цены, либо рейшио*.

*Рейшио — коэффициент, который устанавливает производитель. Он включает в себя стоимость переработки и логистику.

[1] По данным торговой статистики ITC (International Trade Centre)

Автор статьи: Петр Новак в соавторстве с Юнисервис Капитал