Азиатский парадокс на рынке какао-масла: куда ведут благие надежды?

От излишества — к дефициту за одну ночь.

Основной тенденцией мирового рынка какао-масла последних лет было снижение цен. Его основу заложили истории, в которых, как оказалось на практике, было больше благих надежд, чем прогноза с учетом реальности форс-мажорных обстоятельств. В частности, речь шла о якобы большом запасе какао-масла, накопившегося в период пандемии COVID-19. Свою роль сыграли и рекомендации аналитиков о выгодах при покупке товара с коротким покрытием для использования преимущества постоянно падающих рейшио (ratios)*. Однако, в последние месяцы безоглядному оптимизму пришел конец — цифры стали меняться в сторону увеличения. Произошло то, чего мало кто ожидал: внезапное сокращение запасов какао-масла привело к тому, что цены на него и рейшио не просто заметно восстановились, но и существенно выросли.

В этом отчете мы исследуем причины разворота на рынке какао-масла и рассматриваем перспективы изменения цен на продукцию.

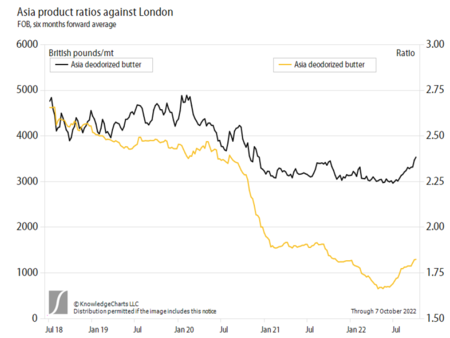

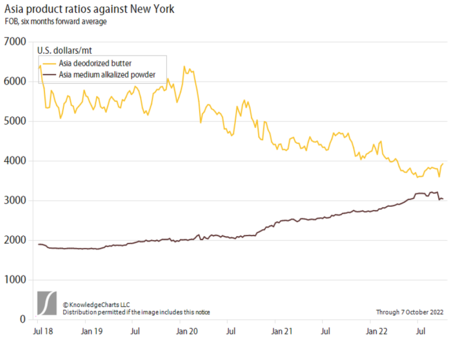

Азиатские продуктовые рейшио против лондонских

Падение рейшио (ratios) — в чем причины?

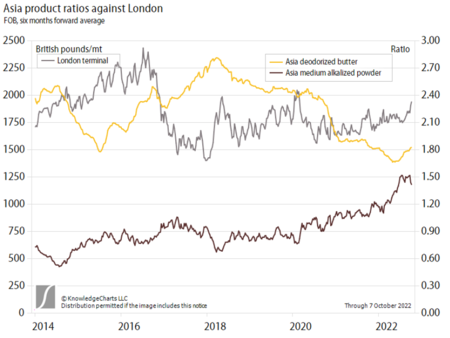

Ответ прост: в сезоне 2017-18 они были очень высокими. Однако, уже в 2017 году началось движение вниз, и, наконец, цены на какао-бобы рухнули из-за накопившихся излишков сырья и банкротства Transmar Group. Таким образом, возникла парадоксальная ситуация, когда спрос на какао-масло был высоким, поскольку цены на какао были низкими, и, одновременно, предложение было ограниченным — с рынка ушел один из крупнейших поставщиков какао-продукции. В результате рейшио на какао-масло резко возросли, превысив отметку 2.70. То есть, какао-масло стало примерно в три раза дороже какао-порошка (диаграмма на стр. 2), при этом переработка какао осталась очень прибыльной. В последующие годы, благодаря высокой марже, компании активно инвестировали в дополнительные перерабатывающие мощности. Цены на какао-бобы немного выросли, что и привело к снижению доли какао-масла на рынке в 2018 и 2019 годах.

На своем пике рейшио какао-масла были слишком высокими для того, чтобы надолго оставаться устойчивыми. Первоначальное снижение было привычной частью циклических моделей на рынке какао-продуктов. Падение ускорилось из-за COVID-пандемии в сезон 2020-21. Рост потребления продукции на порошковой основе (домашняя выпечка, печенье) обогнал продукты на основе какао-масла (деликатесы, шоколадные батончики, общественное питание). Снижение доли какао-масла продолжилось, а вот цены на какао-порошок начали расти благодаря возрастающему спросу.

Азиатские продуктовые рейшио против лондонских

Пандемия вызвала серьезные сбои в цепочке поставок, привела к резкому росту стоимости на контейнерные перевозки. Те же страны Азии используют большую часть своего порошка на внутреннем рынке, не забывая при этом активно экспортировать какао-масло в Северную Америку, чем провоцирует дополнительную нестабильность на этом рынке. В результате сезон 2020-21 отмечен падением цен и снижением рейшио на какао-масло. Дополнительный фактор влияния — формирование запасов какао-масла в Азиатском регионе, которое все же допускают эксперты.

Конец пандемии и подъем Азии

Благодаря анти-ковидным действиям и, в целом, росту иммунитета населения, в 2022 году в большинстве стран пандемия начала ослабевать. Для рынка это означало, что поведенческие модели, связанные с эпохой COVID-19, вступили на путь обратной трансформации. Привычки, сформированные под давлением жесткой необходимости, начали снова меняться в сторону послаблений. Это касается многих аспектов нашей жизни, тех же мест работы и питания, тяги к путешествиям и т. д. После доминирования «домашней выпечки» потребитель легко вернулся к шоколадным батончикам из магазинов для легкого перекуса в дороге и шоколадкам из дьюти фри в аэропорту. При этом большая часть прибыли шла от продукции на основе какао-масла, а не какао-порошка.

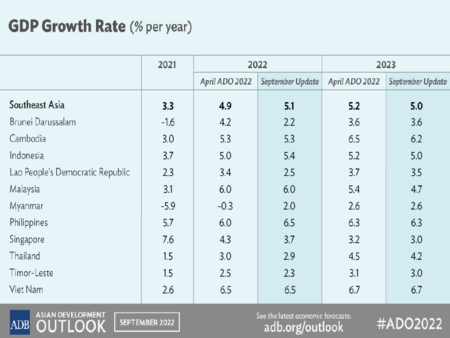

В то время, как Европа прямиком от ковида вошла в штопор украинского и энергетического кризисов, в Индии и странах Азии (исключение — Китай) с завершением пандемии начался экономический подъем, продолжилось развитие «среднего класса», что также способствовало росту спроса на шоколад и другие продукты из какао.

Темпы роста ВВП (% за год)

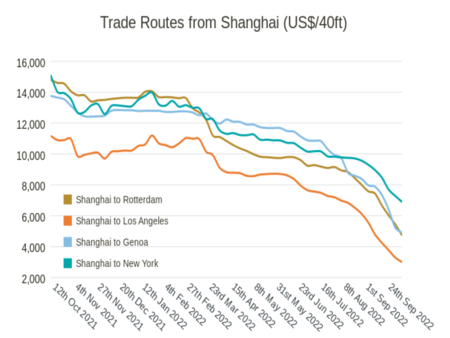

Морской фрахт: то вверх, то вниз

С окончанием пандемии динамика на рынке морских грузоперевозок резко изменилась: потребители перешли от расходов на товары (бытовая техника, электронная коммерция) к расходам на услуги (рестораны, отдых и т. д.). Данный разворот, с учетом пополнения флота новыми судами, ослабил спрос на грузоперевозки. Подешевевший фрахт из Азии позволил трейдерам и клиентам справляться с повышением цен на какао-масло по условиям FOB (Free On Board), которые предусматривают, что продавец обязан доставить товар в порт и погрузить на судно покупателя, при этом расходы по доставке товара на борт возлагаются на продавца.

Торговые пути из Шанхая (40 футов/US$)

Снижение фрахта на $ 8000 (один контейнер) равно $ 400 экономии транспортных расходов на тонну из расчета 20 тонн на контейнер. Поэтому, даже если цены на какао-масло увеличатся на $ 400 за тонну, клиент в пункте назначения может не ощутить последствий из-за экономии на доставке товара. В 2023 году ставки на фрахт вероятно продолжат падение, причина — увеличение численности судов и риски рецессии в Европе и Северной Америке.

Дополнительный фактор влияния

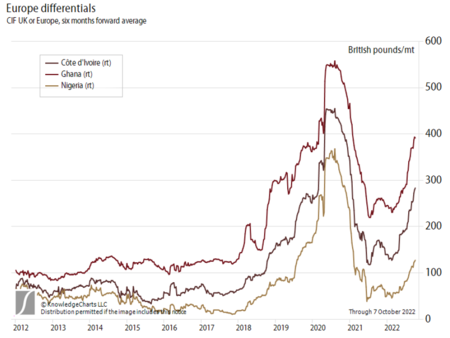

Еще один важный фактор влияния на ценообразования — дифференциал прожиточного минимума (LID) стран, производителей какао-продукции. Начиная с 2019 года, LID состоит из премии в размере $ 400 за тонну на все какао из Ганы и Кот-д’Ивуара.

Дифференциалы в Европе

Цена на бобы раньше состояла из двух компонентов: фьючерсной цены на лондонской бирже плюс «дифференциал** страны» (Country Differential), который отражал относительную стоимость какао-бобов из разных стран. Раз качество бобов из Ганы лучше, чем у бобов из Кот-д`Ивуара и Нигерии, то и дифференциал сырья из Ганы выше. С введением LID ценообразование на бобы усложнилось и начало определяться по формуле:

рынок фьючерсов (ICE London) + дифференциал страны + премия LID ($ 400).

Здесь следует отметить несколько моментов. Первоначальная идея заключалась в том, что «дифференциал страны» останется неизменным. Таким образом, премия LID в размере $ 400 за тонну могла бы стать дополнительным доходом для двух госучреждений — маркетингового совета Ганы (Cocobod) и Кот-д’Ивуара (Conseil Café Cacao — CCC). Однако в 2020 году «дифференциал страны» упал до отрицательного значения, тем самым нивелировав значение премии LID. Их сумма стала похожа на один дифференциал, существовавший до введения LID. Производители сырья поняли, что случившееся в 2020 году падение «дифференциала страны» подорвало их намерение получать дополнительный доход. В июле 2022 года они объявили, что больше не будут продавать какао-бобы при отрицательном дифференциале. В Кот-д`Ивуаре сразу произошло повышение цены на 125 фунтов за тонну — «дифференциал» подскочил от минус 125 фунтов до 0.

Азиатские продуктовые рейшио против нью-йоркских

Резкий скачок цен на бобы со стороны двух основных стран-производителей увеличил стоимость сырья для переработчиков какао, результат — более высокие цены на конечную продукцию. Большая часть дополнительных затрат пришлась на производство какао-масла. Цены на него выросли примерно на 0,20-0,30 рейшио к началу года. В то же время цены на какао-порошок претерпели незначительные изменения с момента повышения дифференциала какао.

Перспективы

Нисходящий тренд цен на какао-масло, по-видимому, остался в прошлом. Рейшио выросли благодаря изменению моделей потребления в пост-ковидный период, а также улучшению ситуации с морским фрахтом в Азии. В то же время цены на какао-порошок остаются стабильными и вряд ли резко пойдут вниз: запасы порошка по-прежнему ограничены, а спрос на него — высокий. Рейшио и цены какао-масла продолжат свой путь наверх: в 2023 году будут запущены лишь ограниченные мощности по переработке какао, и это на фоне роста цен на какао-бобы.

И хотя экономические перспективы Азии в обозримом будущем 2023 года остаются позитивными, во многих развитых странах ситуация ухудшается. Есть опасения, что в целом потребление продуктов из какао пойдет по негативному сценарию. Вместе с тем, есть предпосылки к тому, что среди прочих потребительских товаров какао будет наиболее устойчивым к рецессии (об этом говорилось в нашем последнем отчете). Падение дифференциалов бобов может снова привести к снижению рейшио, поскольку это сделает их стоимость привлекательнее для переработчиков. Вместе с тем, цены на какао-бобы в двух основных странах-производителях остаются устойчивыми.

Экспертное мнение директора компани «CEЛЛ -сервис» Новак Петра.

«Несмотря на начало мировой рецессии и ожидаемого спада спроса на какао продукты, цены на бобы (на бирже) и масло растут с начала осени. Кроме того, основные переработчики какао распроданы на ближайшие полгода. Конечно, вероятность снижения цены остается, но мы полагаем, что риски остаться без объемов в ожидании низких цен намного выше. Стоит также отметить два сугубо российских фактора риска — геополитическая ситуация, которая также может внести изменения в возможности и желание иностранных компаний продолжать бизнес с российскими резидентами и назревающий кризис в железнодорожных перевозках с восточного направления, связанный с инфраструктурной перегрузкой, которая будет приводить к существенным задержкам в 2023 году. В связи с указанными факторами, мы рекомендуем нашим клиентам в России подписывать контракты на первое и второе полугодие 2023г, а также формировать больше запасов на складах.»

*Рейшио (ratios) — это коэффициент, определяющий стоимость какао продукта (какао масла или какао тертого), в котором заложена стоимость переработки, логистика, прочие расходы, а также заработок переработчика. Рейшио постоянно меняется в зависимости от биржи, рыночной ситуации, ситуации конкретного переработчика. Каждый производитель определяет сам свое рейшио.

** Дифференциал (differential) — это надбавка к стоимости какао бобов на бирже, включающая в себя все расходы (в том числе логистику) и заработок продавца, размер надбавки зависит в первую очередь от качества бобов. В отличие от рейшио, дифференциал — это именно надбавка, например 200/300/500$, а не коэффициент.

Авторы статьи:

Перевод — Зинаида Чегошева (менеджер маркетинговых и цифровых проектов СЕЛЛ-Сервис)

Литературный редактор — Алексей Одинцов

Материал подготовлен на основе аналитического отчета компании JB Cocoa: jbcocoa. com